本文来源:美国保险

如有侵权,请联系我们,会即刻处理

北京时间12月20日消息,美国参议院当地时间周三凌晨表决通过共和党提交的税改议案。因较早时众议院投票结果作废,目前税改法案将被送回众议院重新进行投票。

据外媒,美国参议院已获得了足够的票数来对共和党最终版税改法案进行改写;投票结果为51:48票。

当地时间周二下午,众院以227票赞成、203票反对的结果通过了该议案,这个结果在意料之中,但由于最后关头的程序性问题,致使众议院共和党领袖不得不安排在周三早间(北京时间周三晚间)再次投票。当日众议院民主党议员均投了反对票,另有12位共和党议员也投了反对票,他们几乎全部来自高税州。

据多家主流美国媒体报道,税改草案通过是大概率事件。美国总统特朗普将能够在圣诞节前签署税改法案,收获他的首个立法胜利,重写30多年来不曾大修的美国税法。

共和党的最终税改方案核心是对企业永久减税,对个人短期减税,并将在未来10年新增1.46万亿美元的赤字。共和党人宣称,税改将刺激经济、创造就业,也寄望税改确保2018年中期选举的胜利。

众议院议长保罗•瑞安(Paul Ryan)当日表示:修正税法能够帮助美国获得年增速3%的经济。毫无疑问,这是我们能做的唯一最重要的事情,来让美国重新成为对做生意而言最好的国家。

民主党人则抨击税改扩大贫富差距,并将为美国高企的20万亿美元债务,再压上1.5万亿美元。

根据美国国会预算办公室(CBO)的分析,参议院共和党这次制定的税收计划将在十年内将赤字增加1.4万亿美元,这包括由于该法案制定而需要额外偿还债务的钱。

1、个人所得税税率

现行版本:将个人所得税的税率分为了7个等级,且个人报税最高税率的起征额度为41.8万美金,夫妻共同报税最高税率的起征额度为47万美金。

税改后版本: 参议院和众议院保留了7个等级,但是调整了数额。个人报税最高税率的起征额度为50万美元,夫妻共同报税最高税率的起征额度为60万美元。7个等级对应的税率,分别是10%、12%、22%、24%、32%、35%和37%。

分析:37%的最高征税率,远低于之前众议院和参议院提出的38.5%和39.6%,但是夫妻共同报税最高税率的起征额度,从原本参众两院提议的100万美元降至60万美元。 然而和现行版本相比,无论是个人还是夫妻共同报税,最高税率的起征额度均有提升,且最高征收税率都低于现行版本。

2、标准扣除额

现行版本:个人报税的标准扣除额度为$6,350,夫妻联合报税的标准扣除额度为$12,700。

税改后版本:个人报税的标准扣除额度为$12,000,夫妻联合报税的标准扣除额度为$24,000。

分析:对于低收入人群来说抵扣额度加大是极其利好的消息,因为有60%以上的报税人群选择这种方式来报税减免。另外一种减免方式是列举扣除,适用于高薪人群。

3、个人免税额

现行版本:每人拥有$4,050的个人免税额度,纳税人的家庭成员同样可以申请。

税改后版本:取消$4,050的个人免税额度。

分析:虽然个人免税额度不高,并且新税法提高了标准扣除额度,但是对于成员较多的家庭来说,影响会比较大。

4、子女税收抵扣

现行版本:个人收入在$75,000, 夫妻收入在$110,000以下的家庭,每一个17岁以下的子女,均可享受$1,000的联邦抵税额。

税改后版本:收入低于40万美元的家庭,每一个17岁以下的孩子都可以拥有高达$2,000的抵税额度。

分析:虽然税改最终版本提高了子女的抵税额度,但是要求在申请的同时提交每个子女的社会安全号SSN,对非法移民是一个打击。

5、个人替代性最低税AMT

现行版本:为避免高薪人群和企业避税过多,政府设定了个人替代性最低税AMT(Alternative Minimum Tax)触发条例,一般来说夫妻高收入、房产税高、孩子较多的人群,比较容易触发AMT。

税改后版本:取消针对企业的替代性最低税率限制;个人报税触发AMT的门槛提升至50万美金,夫妻联合报税触发AMT的门槛提升至100万美金。

分析:AMT被认为是保护中产阶级限制高收入人群避税的途径之一,但是在很多高消费地区,很多中产阶级都受到了AMT的影响。此次提高触发门槛,也有利于保护这部分人群。

6、遗产税

现行版本:现行版本个人拥有545万美元的免税额度,夫妻双方则拥有1100万的免税额度。

税改后版本:最终版本遵从了之前参议院的提案,将个人遗产税免税的限额从现在的545万美元调高至1100万美元,夫妻则共同拥有2200万美元的免税额度。房产、股票等资产,都可以申请作为遗产税来免税。

分析:虽然之前众议院提出将在2024年前逐步取消遗产税,但是被认为过于有利于美国的富人阶级,所以在最终提案中只是提高了免税额度。

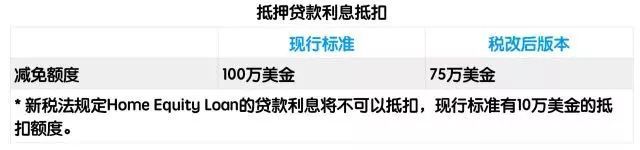

7、贷款利息减免

现行版本:贷款利息抵扣的最高额度为100万美元。

税改后版本:贷款利息抵扣的额度为75万美元。

分析:众议院版本中提出,将贷款利息抵扣的额度下调至50万美元,让很多高房价地区的购房者非常担忧。而之前参议院的版本,维持100万美元的贷款利息减免不变。最终版本的额度为75万美元,仍然低于原先的100万美元,对于高房价地区的贷款购房者会有一定的影响。

8、联邦税、州税和地方税减免

现行版本:允许美国居民用州税、地方税以及房产税等,抵扣等值的联邦税,并且不设立抵扣的上限额度。

税改后版本:为了安抚高税率地区的意愿,最新的税改政策允许扣除1万美元的州税、地方税和财产税。

分析:在之前的版本中,众议院建议取消减免州税和地方税收的抵扣,财产税的减免上线则为1万美金。参议院则是建议,直接取消州税、地方税和财产税的抵扣。这样的改动,引起了很多高税率地区群众的不满,很多高薪家庭将会增加上万元的税务负担。

最终版本虽然允许州税、地方税和财产税都可以用来抵扣,但是1万元的抵扣额度对于高税率地区的家庭来说,仍然是一个很低的数字。在高税率地区的加州,一些家庭甚至已经计划举家搬迁至西雅图等免州税地区,这或许也将带动州税、地方税较低地区的房价和租金。

9、奥巴马医保

现行版本:要求美国居民必须购买指定的保险,否则将支付一定的罚款。

税改后版本:取消不按要求购买指定保险就要支付罚款的政策,美国居民可自行选择购买保险,并于2019年1月1日开始实施。

分析:根据国会的计算,虽然这项法案的通过将使联邦政府在未来十年内,节省高达3380亿美元的医疗补贴开支,但是也将会有1300万美国人没有健康保险。

小提示:“精华文章目录”现已上线!!! 请您在关注本公众号后回复“目录”或通过本公众号下方“精华文章”菜单获取相关内容。

【版权声明】

凡未标注原创,其内容归原作者所有。

如有侵权,请联系我们,会即刻处理。

服务邮箱:ecfundservice@163.com