本文编译自《华尔街日报》

对于风险投资者,大量持有上市企业的股份固然重要,但投资回报率才是衡量业绩的关键指标。华尔街日报数据显示,投资回报率由投资时机、股权稀释及上市速度三种因素共同决定。

通常情况下,企业上市的挂牌价并不能完全体现投资者的最终回报。例如,打车应用Lyft自3月上市以来不断下跌,而人造肉制造商Beyond Meat、多人手机云视频会议软件Zoom及运营软件管理公司PagerDuty则在上市后股价大幅飙升。

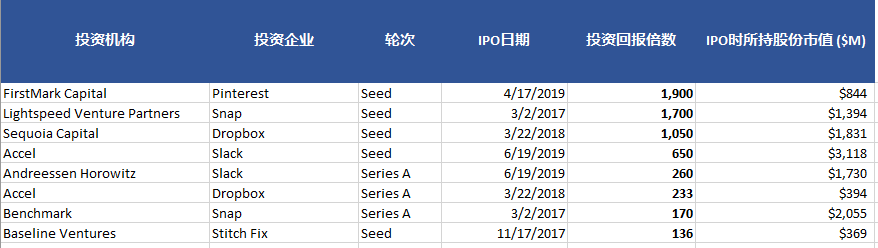

早期投资者成最大赢家

早期投资者往往是上市企业背后最大的赢家。无论是First Capital对社交网站Pinterest的投资、还是Lightspeed对社交软件Snap,以及红杉资本对网络文件同步工具Dropbox,这些投资机构都是在初创企业的种子轮阶段对其进行投资并持有大量股份,最终实现超过1000多倍的回报。

尽管Dropbox和Pinterest这些公司并不是市面上规模最大的公司,但从回报率的角度,早期投资者往往能从这些公司中取得更高的回报。其中2008年押注Dropbox的风投公司Accel实现了高达233倍的回报,而风投公司Baseline Ventures通过在种子轮投资Stitch Fix Inc.实现了136倍的回报,Menlo Ventures对于Uber B轮的回报率高达120多倍,Bessemer Venture Partners在A2轮对于Pinterest的回报率为112倍。

投资时机尤为关键

对同一家公司的投资,不同投资时机往往是不同的投资回报。以Uber(优步)为例,软银在Uber上市期间持有高达100亿美元价值的股票(不包括上市期间股票售出),但由于软银投资的时间节点较晚,因此回报率低于早期投资Uber的公司,尽管如此,软银在短短16个月内仍产生了23亿美元的收益。

美国风投公司Ahoy Capital的创始人Chris Duovos阐述了两种不同的投资策略:“有些风险投资者选择尽早地以最低的成本基础获取最高的回报,而其他的投资者则选择投资成功的公司以驱动更高的回报。”

一直以来,对早期阶段的投资一直被视为精英风险投资者的标志,但随着初创企业私有化时间增长以及融资伦次的增加,后期交易逐渐成为风险投资组合中不断增长的一部分。

种子轮投资

早期投资者往往在企业种子轮期间收购少量股份而获取较高回报。尽管种子轮投资者手中所持有的股份容易被稀释,但风险投资机构Baseline仍然取得了对Stitch Fix Inc.的136倍回报以及对PagerDuty的96倍回报。

这些回报率并没有考虑公司上市所需花费的时间。尽管DocuSign Inc. (2003年成立)和nLight Inc.(2000年成立)等公司的市盈率很高,但投资者在等待这些公司上市过程中仍然花费了多年的时间,因此,内部收益率(IRR)可以作为投资者衡量投资的重要指标。

根据公开文件和剑桥联合有限责任公司(Cambridge Associates LLC)的数据,Menlo Ventures对于Uber公司B轮的投资使其Menlo基金达到了36%的内部收益率,位列同类基金的前25%,目前该公司已出售了约一半的股票,其回报率仍有可能攀升。

风险投资机构Ahoy Capital 创始人Duovos表示:“风险基金的投资者应该将目光放长远,把精力更多地投入到这些公司的盈利模式,投资回报是投资人所需关注的第一要素。”