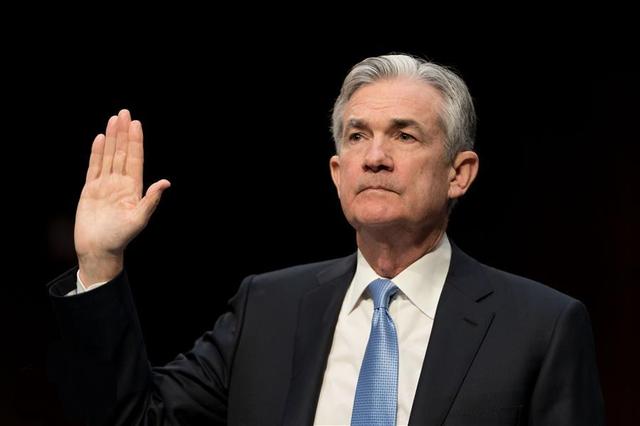

近日,美债再次重挫下跌,被市场抛售,与此同时,油价开始从上个月的低点止跌反弹,以上这些都意味着,投资者正在以较高的价格撤出避险资产,将资金投入股市,稍早前,美联储主席鲍威尔暗示有必要时将会降息,但也打消了市场7月降息的预期。

另据路透社援引美国全国商业经济协会发布的最新调查显示,美国经济2020年陷入衰退的可能性大幅上升至60%,而体现美国的多项关键数据也已经确认制造业陷入萎缩,这些数据正在加深投资者对美国经济正在失去动力的担忧,这一点在部分美债收益率曲线倒挂中得到了强调,经济前景更加黯淡,市场目前正在全面反映美联储2020年年底前将降息三次,这是该周期的一个新的温和极端。

而稍早前,美联储宣布9月缩表计划结束之后的于2019年10月再次购债,而以上这些最新迹象都在说明美联储即将正式重启QE(或变相的量化宽松),这就意味着向全球市场发出了一个最强的金钱流向信号,这是自2015年12月开始的货币紧缩周期将提前结束的最清晰信号。

我们多次强调,在这个过程中,由于美元储备货币的特殊地位,美联储每一次货币举措,都牵动着全球多个市场的经济走势。对此,投资经理Coutts在近日表示,美联储每次的货币举措都会拿脆弱经济体开刀,就像一群野生牛羚正在渡河,狮子会挑年幼体弱的下手……其他整群牛羚会继续前进。

数据显示,目前,各短期限美债价格上涨,已使得短期美元流动性紧张,而目前,外汇融资市场的美元荒不仅没有得到缓解,反而变得更趋紧,如此一来,那些外债高企、外储薄弱及高通胀威胁的经济体都将不断陷入美元融资成本变贵及市场上的美元回流美国的模式,这也几乎成为美元持续货币紧缩的主要目的之一,而此时的美国能源战略正在推动其流入速度。

说到底,这更像是美元精心炮制了收割这些市场投资者财富的过程,也是美国经济将每年近万亿美元赤字风险转嫁给多国市场的进程,因为多年来这些市场凭借着美联储资产负债表的快速膨胀,养成了对短期廉价美元融资的依赖。

此时,这些市场的货币当局必须出售外储以维持固定汇率,但这样却进一步加剧了国际收支赤字,由于这些市场本国实际的美元积蓄少之又少,美元降息前后的过程中,美元资本纷纷撤离,最终这些市场则会不断上演流动性停滞的困顿景象。

对此,一位传奇人物对当今世界重大经济和金融风险提出一些新见解,他就是货币历史波动的埃格.冯.格雷耶斯(Egon Von Greyerz),他在Goldmoney上发表的最新文章认为现在全球市场存在10大经济和金融风险,仅一种风险变成现实就足以改变世界。

Egon Von Greyerz / 图片来源YouTube

他认为,事实就是这样,风险意味着你可能失去部分或全部的投资。通常情况下,投资评估会考虑风险,但是,世界市场真的重视这些风险吗?回顾2018年,全球宏观面不确定因素众多。2019年,许多风险仍然充斥着世界各地,德意志银行首席全球经济学家Torsten Slk也在上周预测了全球发达市场和新兴市场的潜在风险,这些经济和金融风险包括:

算法驱动及风险平价驱动是在全球市场中的快速交易是2019年接下去排名第一的风险,比如,2018年四季度美股狂泻,对于这场抛售潮的原因市场中并没有共识;

美国经济资不抵债,债台高筑,只有被高估的美元在苦苦支撑,这会导致美国国债拍卖遇冷或投标覆盖率降低,德银认为,2019年,美国国债是否还会有大量投资者买单?还是说会发生滞销呢?这可能是今年市场的重大风险之一;

全球债务高达232万亿美元,这些债务一直无法偿还,也无法在利率正常化时融资;

全球无资金储备的负债高达250万亿美元,当然,这笔负债也永远无法兑现;

全球中央银行们的资产负债表上有20万亿美元(其中美联储占4.5万亿),都是无力偿还的;

有20个国家的利率都为零或以下,这无法支撑;

对于全球纸币系统来说,随意印钞,货币将变得毫无价值;如果英国和欧盟无协议分手,冲击金融市场,同时,更将冲击英国经济和欧洲经济,而破产的欧洲银行体系——不太可能继续生存下去;

美联储和欧央行重新开始量化宽松,风险资产没有上涨行情,货币政策和财政政策工具被用完,全球经济恐将经历明斯基时刻;

全球衍生品价值1.5万亿美元,随着交易对手破产,这些衍生品将全部崩溃,同时,过度杠杆化的全球银行系统——杠杆率达到20至50倍;

新兴市场中印度、阿根廷、南非、印尼的经济政经环境可能存在潜在变动,全球经济发展的不平衡继续加剧;

不过,我们也同时注意到,除了标普列出的全球经济新脆弱五国外,根据彭博发布的最新报告显示,目前这8个国家的经济或也即将岌岌可危,正面临着巨大的经济挑战,这8个国家是:土耳其、黎巴嫩、厄瓜多尔、乌克兰、埃及、巴林、巴基斯坦和尼日利亚。我们最后建议投资者提前做好准备。(完)

BWC中文网原创作品,本文不得以任何形式摘编、转载或转化视频、音频等,违者必究。