提示:点击上方”华美优胜美国房产投资“↑免费订阅

提示:点击上方”华美优胜美国房产投资“↑免费订阅

◎作者 | 掘金大师

◎来源 | 海外掘金(ID:gold1849)已获授权

7月11日凌晨,特朗普再度发难中国。

美国商务部拟对中国等值2000亿美元的商品加征10%的关税,并公布了清单。

据美媒报道,这轮新的清单是否通过,将最快在8月31日公布结果。也就是说,你有不足2个月的时间给自己的资产上保护套。

一周前,因500亿加税关税清单的正式实施,市场已然风声鹤唳。此次加码2000亿的消息一出,市场立即做出回应:中国遭遇股汇双杀,全球股市大面积下跌。

苦日子真的要到了。

1 一声令下,中美贸易战再加码

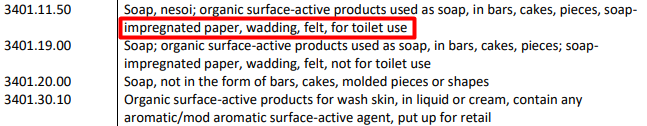

前脚的340亿美元产品清单还没来得及消化,后脚就又踢来一份更长的清单。跟之前比起来,这份清单涵盖范围,包括日用品和食品进口的关税,连猫狗粮和卫生纸这些消费品也算在其中。

特朗普还扬言,若中国继续出以反击,则会再追加2000亿,那就几乎涵盖了中国对美的所有出口商品。

先送一首凉凉给7月5日开足马力、满载万吨大豆的马峰号。它最终没能在6日的钟声敲响前上岸,没躲过新增的赋税,但不用难过,你并不孤单。若美国通过了这个2000亿清单,就意味着正式实施的那天,将会有更多快看到美国彼岸的货轮加速冲刺,想赶在午夜前冲破终点……

一个马峰号倒下了,千千万万的“马峰号”正准备从中国出港。

就在美国公布清单之际,A股大面积下跌。亚洲其他股市也没逃过,日经225指数早盘收跌1.4%,东证指数收跌1.1%。澳大利亚S&P/ASX指数、韩国综合指数和台湾加权指数跌幅至1%。人民币也受到贸易战不确定性的牵连,将过去两天的小幅升值悉数吐出,一度击破6.7。

2 祸不单行,全球各处现异动

今年以来,全球弥漫着诡异的氛围,一层名为“不确定性”的阴霾笼罩着全世界的金融市场。

拉动全球经济的马车,一驾驾出现后力不足的迹象。

欧盟最先跌倒。意大利大选中民粹派占据上风,让这个欧盟第三大经济体备受外界质疑,此前意大利的强硬派扬言退出欧元区,欧盟其他成员无不倒吸冷气;与此同时,欧盟内部也因为难民安置、预算分配问题出现分歧,经济增长在2018年3月之后逐渐放缓。

日本也出现了相似的状况。本国经济在一定程度上受到安倍经济政策的刺激,得以逐渐走出通缩的阴影,但这段时间,安倍被爆丑闻、自然灾害加重经济损失,日本最新的经济数据未能达到预期……

同样处在不确定性中的还有英国。主要因为上周,梅姨决定让英国脱欧“软着陆”,并要求政府内任何持有异议的人收声。英国外交大臣、伦敦市明星前市长鲍里斯·约翰逊随即辞职,英国政界动荡,股市英镑应声下跌:

美国这驾跑得最欢的马车也受到质疑。股市泡沫自不必多说,我们已经多次在推文中提示美股遭遇抛售、资金多数流入美债,美债收益突破3%……

这段时间,有权威机构怀疑——美国经济将陷入衰退。

据彭博社,新加坡国有投资机构淡马锡在其年度简报中表示,可能会将投资活动放缓9至18个月,主要是担心美国经济增长放缓会带来风险,因为贸易紧张局势正在打压全球的信心和资本支出。

淡马锡战略负责人跟彭博表示,他排除美国发生危机的可能性,但预计美国会出现“正常的周期性衰退”。

动荡的全球背景下,危机随时存在,这时的投资逻辑已经转变。

巴菲特和比尔·盖茨遵循着两个不同的投资逻辑。巴菲特更好战,他喜于将大量资金投往少数几个投资标的,集中投资可以赚大钱。而盖茨则是更多地在守护自己得来的资产,选择分散投资。

目前,全球经济环境前途未卜、未知和已知的风险逐渐酝酿,与此同时,国内外主要产业的龙头版图已经轮廓清晰,这些大企业不敢贸然行事,多数选择多投稳进。

如果认真研读伯克希尔·哈撒韦(作者注:巴菲特的公司)的年报也会发现,在2014-15年还被称作“Big Four”的四大门神——IBM、富国银行、美国运通和可口可乐,进入2016年之后就再未提到,而且巴菲特用在除经常投资的15大企业之外的资金也在增多。

在这样一个基调下,个人投资也应顺大势而为。

2014-15年中的A股牛市已逝,也不再有2014-16年底的房价大涨,用集中投资换取大量收益的策略明显已经不适合当下的时代。更多的,你需要转攻为守,守护自己的财富,就像投资家们反复强调的那个投资真理:确保你的本金是安全的。

最近许多人提及芒格。作为巴菲特的良师益友,他最为人广泛熟知的,不止是对知识的疯狂汲取,还有他异于常人的逆向思维:

如果要明白人生如何得到幸福,首先是研究人生如何才能变得不幸;要研究企业如何做大做强,首先要研究企业如何走向衰败。

总结就是一句美国农夫的谚语:我只想知道将来我会死在什么地方,这样我就不去那儿了。

如果你知道之后自己会在哪里把积累的财富大量亏进去,那你肯定不会投那里。

虽然我们普通人尚且无法像芒格一样看得这么远,但至少分散资产配置,是我们所有人都可以做到的。

离美国下一次更猛的关税袭击还有不到两个月,请拿好这份避险、分散资产的“自保清单”。

3 市场动荡之际,资产保卫战打响

(1)在不确定性中寻找确定性

在全球动荡中沉浮的各国货币,谁更坚挺,谁受到的创伤更大? 不过只要你选中的资产能跑赢人民币,那就暂时进入了安全区。

从年初至今,美国总统特朗普四处点火,不仅与中国过招数个回合,就连欧盟、日本、加拿大、澳大利亚也遭到了特大叔的口水攻击,各国货币很心痛。既然大家日子都不好过,那么只要汇率能够跑赢人民币,持有这个国家的资产就能对冲一部分人民币下跌的风险。

我们对比了全球主要市场的货币走势,从年初至今,大部分国家的货币相对人民币呈现出升值的态势,也就是在上半年暂时跑赢了人民币。其中日元兑人民币的汇率涨幅最高,为3.77%,甚至超过了美元兑人民币的汇率涨幅。完全配得上“避险资产”的历史称号。

东南亚市场中,港币、越南盾、泰铢兑人民币的汇率也是呈现上升状态,如果此前持有这几个区域的资产,从年初至今已经享有了一波汇率带来的增值。此外,欧美地区中,美元、瑞士法郎、英镑兑人民币的汇率都有不同程度的上涨,变相增加了当地资产的价值。

(2018年1月1日至7月11日)

我们再把这些跑赢人民币的货币放到全球背景下,看一看它们相对美元的涨势如何。随着美元指数在上半年创造出2.57%的涨幅,大多数货币能没能抵抗住市场的连环冲锋枪,相对美元纷纷走下破路。

大浪之后,才能看清谁主沉浮。在动荡面前,唯有日元在层层大浪中屹立不倒,从年初至今,日元兑美元汇率上涨了1.58%,其他货币纷纷倒戈。

人民币汇率也是从高点一路下跌,相比年初已经下跌了2.47%。相比之下,港币、越南盾、新加坡元、瑞士法郎、英镑、泰铢和欧元的跌幅,则更“温柔”一些。因此,在市场的多重冲击下,这些货币要比人民币更坚挺。

(2018年1月1日至7月11日)

(2)分散配置才是资产的“防弹衣”

如果你想快速暴富,那就笃定某一类资产,加大筹码。但这一条路也将投资的风险等级拉到了最高,操作难度也非普通人可以驾驭的。

如今我们所处的并非太平盛世,财富的逻辑已经改变,从曾经的追求资产暴涨,转为一场全球的资产保卫战。处处是风险,风险中也处处是机遇。如果你想守好自家粮仓,分散资产配置,对冲风险,才是第一步。

从避险角度来看,当然首选那些可以跑赢人民币的市场,例如日本、美国、新加坡和英国市场。固定资产包括东京、新加坡、伦敦,以及美国前二十城市的房产,既能保持稳定的资产价格,又能对冲人民币疲软带来的汇率风险。

而金融资产则可以考虑日本和美国的十年期国债,以及新加坡的股市。作为经济稳定发展的国家,十年期国债的风险非常低,也能获得稳定的收益。而新加坡因经济基本面走强、房地产市场回暖,因此带动新加坡股市稳健上涨。新加坡股市也是贝莱德(Blackrock)、瑞银等多家机构共同看好的市场。

如果在护好自家粮仓的同时,再配置一些小风险、但收益相对更高的资产,也能在避险的同时,增加资产价值。这一类资产主要集中在东南亚市场。例如以美元计价的柬埔寨房产、货币相对坚挺的泰国和越南房产等等。

这些区域的特点是:投资门槛相对较低、共同处于全球产业转移的范围内,最大的风险就是整个东南亚甚至亚洲地区发生大规模金融危机的时候。不过,东南亚已经是全球最后一块承接产业转移的土地,这也是整个东南亚区域发展最大的确定性,带动当地经济和房地产持续稳步增长。

4 总结

大江东区,浪淘尽,千古风流人物。

大变局面前,能跑赢大多数人的,往往是最先从温水中跳出,密切关注外界动向的一群人。内有信贷紧缩、贸易摩擦步步紧逼,外有美元升值、政局动荡层层加码,资产无处安放时,财富保卫战已经打响。

从更坚挺的区域中寻找优质资产,是这场大变局中最大的确定性。

美国作为这场大变局的重要一环,无论是国内的经济还是房地产市场,都比我们更有底气对抗这场全球资产大动荡。

下一场大冲击,留给我们的时间,不到60天。

点击下方“阅读原文”获取展会邀请函↓↓↓